Definícia požiadavky na rezervu

Povinnosť minimálnej rezervy predstavuje sumu likvidnej hotovosti v pomere k jej celkovému vkladu, ktorý sa musí držať buď v banke, alebo v centrálnej banke, a to tak, aby k nemu banka nemala prístup kvôli akejkoľvek obchodnej alebo hospodárskej činnosti.

Je poverený centrálnymi bankami po celom svete pre svoje členské banky s cieľom regulovať bezpečnú hotovosť v držbe bánk. Táto hotovostná rezerva slúži v rôznych ekonomikách na rôzne účely. Centrálnou bankou Spojených štátov je Federálna banka, ktorá má v Spojených štátoch túto požiadavku. Podobne Čínska ľudová banka plní podobnú funkciu pre čínske banky.

Zložky povinných minimálnych rezerv

Povinnosť rezervy je funkciou čistého dopytu a časových záväzkov (NDTL). NDTL je založený na bežných vkladoch, sporiacich vkladoch, termínovaných vkladoch a iných záväzkoch. Táto položka sa upravuje aj o vklady od iných bánk. Vzorec pre NDTL sa stáva:

NDTL = Dopytové záväzky + časové záväzky + ďalší dopyt a časové záväzky - vklady v iných bankách

Výpočet je možné vykonať pomocou čistého dopytu a časových záväzkov.

Pomer hotovostných rezerv = hotovostná rezerva udržiavaná s centrálnou bankou / čistý dopyt a časové záväzky.

Príklady povinných minimálnych rezerv

Ďalej sú uvedené príklady, ktoré slúžia na lepšie pochopenie výpočtu.

Príklad č

Predpokladajme, že banka s menom ABL v Spojených štátoch je povinná udržiavať Federálny rezervný systém 9,2% hotovostnú rezervu. Banka deklaruje svoj čistý dopyt a časové záväzky na 100 miliónov dolárov. Aká je výška rezervy, ktorú banka umiestni do federálnej rezervy?

Riešenie:

Pretože federálna rezerva má reguláciu 9,2% o hotovostnej rezerve, bude sa vzťahovať na čistý dopyt a časové záväzky banky ABL. Banka si ponechá 9,2% zo svojej 100 miliónov NDTL dolárov v rezerve.

Hotovostná rezerva proti NDTL

- = 100 dolárov * 9,2%

- = 9,2 USD

Zachová si tak 9,2 milióna dolárov v trezoroch Federálneho rezervného systému.

Príklad č

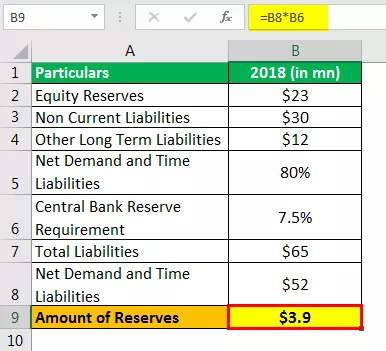

Banka v Mexiku, Smith and Sons Limited, bola poverená povinnými minimálnymi rezervami vo výške 7,5% svojho čistého dopytu a časových záväzkov (NDTL). Ak má vo svojej súvahe nasledujúce záväzky (pozri tabuľku) a 80% možno pripísať NDTL, urobí výpočet výpočet, aby získal sumu, ktorú by mal udržiavať pre povinnú minimálnu rezervu?

Všetky údaje sú v amerických dolároch.

Riešenie

Z tabuľky vyššie je možné odvodiť celkové pasíva, ktoré má banka v súvahe. Povinné minimálne rezervy sú funkciou čistého dopytu a časových záväzkov (NDTL), ktoré je možné získať ako percentuálne vyjadrenie z celkových záväzkov.

Celkové záväzky a čisté dopytové a časové záväzky

- Celkové pasíva teda = 23 mil. USD + 30 mil. USD + 12 mil. USD = 65 mil. USD.

NDTL = 80% celkových pasív, čo je 80% z 65 mil. USD

Povinná rezerva = 5% NDTL.

Výška rezerv

- = 3,9 USD

Takže počet rezerv, ktoré banka musí vytvoriť, v prípade mexickej centrálnej banky = 3,9 mil. USD.

Výhody

- Povinné minimálne rezervy dlho v histórii bankovníctva pomáhali centrálnym bankám regulovať obeh peňazí. Teraz sa to považuje za užitočné pri kontrole úrokových sadzieb (úrokových sadzieb z úverov). To znamená, že centrálne banky nemusia nevyhnutne nariaďovať tieto sadzby, ale majú ich vplyv alebo na ne majú vplyv.

- Usmerňuje tiež ďalšie sadzby, ktoré medzi sebou používajú banky. Napríklad LIBOR - London Interbank Offered Rate.

- Je to tiež opatrenie na udržanie likvidity v systéme pod skenerom.

- Môže sa tiež použiť ako nástroj na boj proti inflácii.

Obmedzenia

- Pomer hotovostných rezerv nezohľadňuje krátkodobé fondy a iné obchodovateľné cenné papiere, ktoré sa tiež považujú za vysoko likvidné. Preto nepredstavuje skutočný obraz likvidity banky.

- Zle riadená rezerva môže spôsobiť spomalenie ekonomiky a / alebo nahodilé opatrenia finančných inštitúcií.

- Väčšina ekonómov v modernej dobe nesúhlasí s predstavou povinných minimálnych rezerv ako kontroly peňažného obehu. Domnievajú sa, že s rastúcimi funkciami v bankovom priestore majú tieto požiadavky menšiu úlohu pri regulácii obehu peňazí.

Nevýhody

- Neustále zvyšovanie alebo znižovanie povinných minimálnych rezerv môže spôsobiť, že duch investorov utíchne. V kruhoch investorov sa niekedy stávajú kritickými.

- Tieto požiadavky sa menia iba v prípade potreby striktne, pretože ich implementácia môže byť nákladná.

Dôležité body

- Ak sú povinné minimálne rezervy centrálnych bánk, členské banky dosahujú nižšie zisky, pretože majú vyššiu čiastku v úschove centrálnych bánk. Naopak, zisky sú vysoké, ak je táto požiadavka menšia.

- Banky si požičiavajú prostriedky z Federálneho rezervného systému aj od seba navzájom. Fondy, ktoré sú požičiavané a požičiavané bankám, sú známe ako federálne fondy. A účtovaná úroková sadzba sa nazýva sadzba finančných prostriedkov Fedu.

- Každá finančná inštitúcia, ktorá drží sumy, ktoré presahujú požadované rezervy, má prebytočné rezervy.

Záver

Povinné minimálne rezervy nemusia vždy slúžiť svojmu účelu. Ako bolo vidno počas finančnej krízy v rokoch 2008 - 2009, nižšie úrokové sadzby a nižšie požiadavky sa nemohli prejaviť v expanzívnej taktike podľa plánu. Bolo to z dôvodu všeobecnej nedôvery, ktorú nebolo možné týmito požiadavkami vyrovnať.

Krajiny ako USA, India a Japonsko majú mandát svojich centrálnych bánk - Federálneho rezervného systému USA, Reserve Bank of India a Bank of Japan. Pre záväzok viac ako 124,2 milióna dolárov vyžaduje Federálny rezervný systém USA, aby banky odložili 10%, čo je účinné od 17. januára 2019. Dolná hranica v USA je 2 milióny dolárov, pod ktorou finančné inštitúcie nemusia dodržiavať takáto požiadavka

Za posledné 2 desaťročia dosiahla Reserve Bank of India v priemere 5,41% z dôvodu požiadavky na hotovostné rezervy. Existujú krajiny, kde nie je potrebné udržiavať hotovostné rezervy. Napríklad Hongkong, Spojené kráľovstvo a Austrália tieto požiadavky neobsahujú.